作者:光心

2025年12月1日晚,园林股份发布公告,称拟作价1.12亿元购买华澜微约6.50%股权。交易完成后,园林股份将成为华澜微的第一大股东,但不对标的形成控股关系。

在该公告发布之前,园林股份股价出现抢跑,11月8日,公司股价出现涨停。而在公告披露之后,公司股价又经历连续两日跌停。

股价异动及此次并购中的其他问题引发了监管层关注。12月2日,上交所对园林股份下发问询函,针对标的业绩、交易目的、交易估值、支付安排、内幕交易五大问题提出问询。

2025年12月9日,园林股份发布《关于延期回复上海证券交易所问询函的公告》,称回复内容尚需进一步补充和完善,因此申请延期不超过5个交易日进行回复。

想要妥善地回复上述问题,真的需要一些时间。

标的公司业绩远弱于同业 核心技术曾遭问询 业绩与估值不及三年前

标的公司华澜微是一家数据存储解决方案提供商,主要产品涵盖存储模组、存储控制器芯片及服务、存储系统及应用,其产品矩阵较广,国内其实少有真正意义上的可比公司。

但从每个细分业务来看,华澜微并不乏有力的竞争者。

比如在华澜微的主力业务——存储模组领域,已有江波龙、佰维存储两家行业龙头,其2024年营收规模分别达到175亿元、67亿元,约是华澜微同期营收规模的50倍、20倍。

同时,国科微在存储模组和存储控制芯片领域也有所布局,2024年营收也达到20亿元,是华澜微营收的5.5倍。

在同行衬托之下,华澜微的业绩表现略显式微。在此背景下,监管对公司的核心技术发起问询。在此前科创板IPO问询函中,监管层要求华澜微说明核心技术的具体体现及对应产品的收入毛利情况,并说明在研项目“国内/国际领先”的具体依据。

华澜微在回复中表示,公司存储控制器芯片核心技术在自主可控程度、芯片架构、可靠性及数据安全性方面具有明显优势。

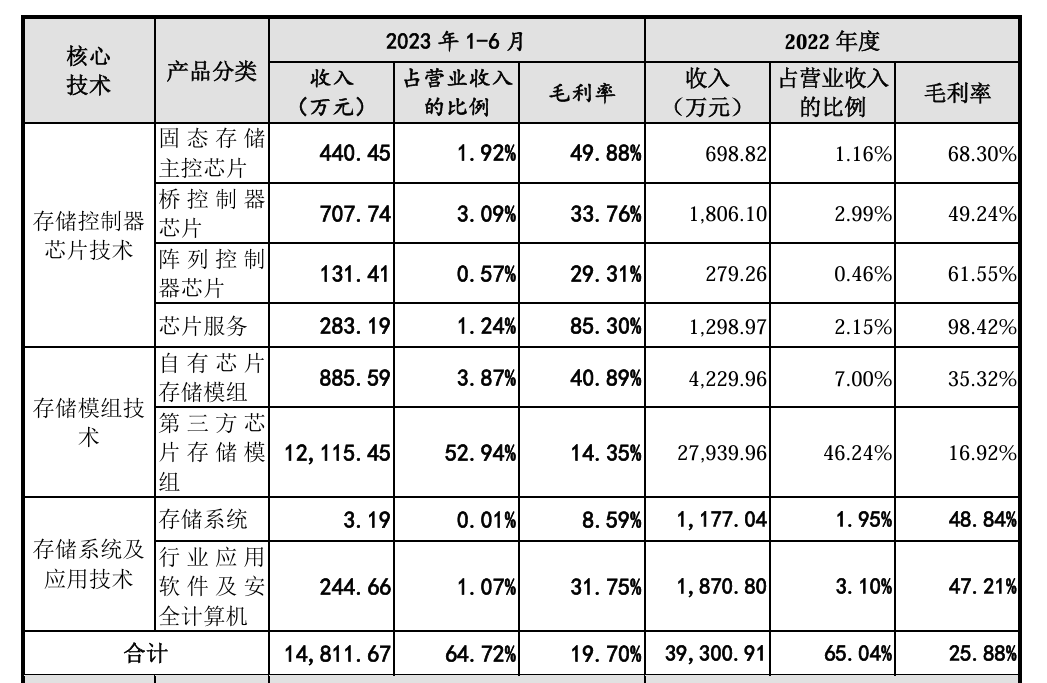

而从营收结构的角度来看,2023年上半年,公司有超50%的收入来自第三方芯片存储模组技术,而来自存储控制器芯片技术的收入占比不到7%,这个数据好像难以佐证“具有明显优势”的说法。

公司核心技术产品的营收占比情况(资料来源:华澜微招股说明书)

公司核心技术产品的营收占比情况(资料来源:华澜微招股说明书)此外,在研发项目方面,华澜微表示,公司抓住核心技术,把一些基础预研、非关键和非核心的研发工作、功能模块以合作、委外研发等方式交给合作单位完成。

而根据招股说明书披露的数据,2019年到2022年上半年,三年半时间里华澜微的研发费用合计为2.99亿元。对比之下,江波龙、国科微仅2021年一年的研发费用便分别达到3.22亿元、3.03亿元。而在华澜微的这些投入中,还有超6000万元用于委外研发及咨询费,即其中投向“非关键和非核心”的研发费用占比超20%。

或是由于研发投入过于薄弱,华澜微的知识产权丰富度也与同业有着较大的差距。截至2022年6月末,华澜微共拥有国内外专利85项,而江波龙2022年末的专利数为470项、佰维存储为242项、国科微为227项。

基于上述情况,监管层要求华澜微具体分析论证公司符合科创板五项指标的依据是否充分。

在完成此轮回复之后,华澜微的科创板上市之路陷入停滞,并于2024年5月撤回申报。

直到今年9月8日,华澜微再次冲击资本市场,在浙江证监局办理辅导备案登记,拟首次公开发行股票并上市。而此次复归,华澜微也并未带来好看的成绩单,其营收与盈利表现甚至不比三年前。

根据园林股份的并购公告,截至2025年三季度末,华澜微资产总额为8.55亿元,前三季度营收1.99亿元、归母净利润-631万元。而根据此前华澜微招股说明书,其2022年上半年末的资产规模为10.00亿元,上半年营收2.74亿元、归母净利润-2658万元。

可见,相比三年前,华澜微资产与营收规模均出现缩水,且仍未摆脱持续亏损的窘境。

或是出于对华澜微潜在价值预期的修正,此次收购案中,华澜微的估值为17.25亿元。而此前科创板IPO,公司拟以6.57亿元的募资总额发行5000万股,对应发行后总股份的25%,据此计算的投前估值约为19.71亿元。

也就是说,经过三年的经营,华澜微的估值不增反降,缩水12%。

园林股份周转问题日益突出 此时抛出近一半现金进行“财务性投资”是否明智?

标的公司华澜微近年的业绩表现并不算好,而“买方”园林股份也长期面临着资金周转的压力。

园林股份的主业是园林工程施工,主要服务于市政公园、乡村生态、度假园林、生态修复的建设。和大多数涉及基建EPC的企业一样,园林股份的财务端也呈现出周转率低下、资本占用严重的特征。

一方面,园林施工的运作模式需要垫付大量资源,项目前期需要垫付投标保证金、履约保证金,在工程施工过程中还需要投入大量资金;另一方面,园林项目施工周期较长,且下游市政类客户的审计结算周期较长,导致资金占用周期较长,且相关资产的减值风险较高。

上述特点在园林股份应收账款科目上得到了充分的体现。2022年到2024年,公司每年的营业收入不过5-7亿元左右,但应收账款却常年保持在10亿元以上,应收账款周转率远低于1。

基建EPC的另一个突出风险点就是严重受制于下游投资周期。在公司上市的2021年,正值“十四五”开局、“双碳”行动启动,园林股份录得12.24亿元的最后一个营收高点。而随着后期经济弱复苏、财政承压等局面出现,园林股份业绩表现也随之走弱,持续在8亿元以下徘徊。

边际来看,公司前驱业绩指标仍未有改善迹象。2025年前三季度,公司营收下跌33%。2022年到2025年三季度,公司期末合同资产分别为8.16亿元、5.78亿元、4.27亿元、3.13亿元,反映在手订单持续减少,或意味着下游投资需求持续缩量。

受此影响,公司现金流持续出血,近四年又三个季度的经营活动现金流量总额为-3.87亿元。截至2025年三季度末,公司账上货币资金为2.53亿元。

而此次收购华澜微股权,采用收益法和市场法两种方式进行估值,评估结果分别为8.13亿元和17.25亿元,园林股份最终采取市场法作为评估结果,这意味着其需要承担高达265.23%的增值率,并支付1.12亿元的交易对价,占公司账面现金的一半。

对于此次交易的目的,园林股份表示为“财务性投资”,在公司业务模式常年面临周转压力、现金流连年失血的情景下,投资一家曾冲刺IPO失败、业绩估值双杀的跨界企业,该举动是否明智?

基于上述担忧,监管层也在问询函中对园林股份发问:选取估值更高的市场法是否具备合理性?交易双方是否存在关联关系或其他利益安排?是否已采取措施保障中小股东利益?

截至发稿,园林股份仍未回复问询函。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏